- 电话: 027-87610172

- 传真: 027-87610173

- 邮箱: kf@lanbts.com

- 地址: 武汉市东湖新技术开发区高新五路80号

动力电池行业:关注龙头股调整后的中期布局机会

发布时间:2017-10-09编辑:LANBTS来源:本站

9月28日,工业和信息化部、财政部、商务部、海关总署、质检总局联合公布了《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》;办法中明确了积分核算方法,并设立了新能源汽车积分比例要求的门槛。从2019年度开始设定新能源汽车积分比例要求,管理办法自2018年4月1日起施行。

评论

新版双积分《办法》对于燃料电池车和电动车分别以系统额定功率和续驶里程两种方式积分,细化了计算方式:从实际落地的《办法》上来看,关于新能源积分的调整主要有:(1)插电式乘用车中续航条件更改至80km以上;(2)燃料电池乘用车积分计算方法从续航里程改为燃料电池系统额定功率,对于1倍积分,对燃料电池系统额定功率的硬性要求从30kW下降到10kW,并将燃料电池乘用车最低续驶里程由250km提升至300km。在燃料电池乘用车方面,新版政策以续驶里程作为门槛,以燃料电池系统额定功率作为计算时的参数变量依据,利好于燃料电池性能的持续改善,此外也延续了前度政策对于高续航里程产品的激励。

执行新能源汽车积分比例的车企范围放宽,政策管控范围扩大:原有征求意见稿中设定要求的车企产量/进口量为5万辆,正式稿中降低为3万辆。原有要求大约覆盖50~60家车企(约占国内总产量90%左右),现有要求覆盖70~80家车企(约占国内总产量95%左右),提升了政策管控范围,主要目的是确保产销量达到2020年新能源车辆占比5%~7%(年产量200万台),同时也为2020年比例达到20%进行了铺垫。

乘用车企业平均燃料负积分、新能源汽车负积分的抵偿期限更为迫切:新《办法》中,将原来的“年度内抵偿归零”调整为90日内完成负积分抵偿,使得诸如长城汽车等负积分压力较大的企业不得不寻求多种方式进行负积分抵偿(如入股河北御捷等)。由于传统车企负积分抵偿期限更为迫切,新能源车企为满足自身或者关联企业的油耗积分要求,将会加大新能源汽车的生产力度。在时点方面,对于2019年的要求相对宽松,2019年产生的新能源汽车负积分可以使用2020年度产生的新能源汽车正积分进行抵偿,此外,2019年度产生的新能源汽车正积分可以等额结转一年,也增强了其灵活性。但2020年产生的负积分不能用2021年的挣积分进行抵偿,因此2019年到2020年行业预计出现抢装现象,到2020年之前年产量超出200万台将是大概率事件。

双积分政策是产业中期需求可持续的保障,将有效激励车企加大新能源乘用车车型的研发生产,引导新能源车市场由政策导向转变为市场导向:在新能源车实现性能和成本完全媲美燃油车之前,积分制是减轻国家补贴负担、支撑中期需求的重要政策,将激励车企更积极地研发生产新能源乘用车型,从而有效刺激潜在消费需求的释放。但积分制政策不会改变未来1~2年内因国家政策引导、规模/技术落后而将有大量企业被淘汰的产业发展趋势。本版双积分政策执行至2020年,百公里电耗的要求目前也在征求意见中,未来有望纳入到新的积分政策中,在完善政策的延续性的同时继续鼓励企业生产高能量密度的新能源车型,从而利好于具有技术、资源优势的电池及材料企业。

投资建议

双积分政策落地稳定未来市场增长预期,迫使传统燃油车与新能源车的销售绑定;中长期看,基于集中度提升、进口替代/全球渗透而具备“增速叠加”逻辑的主线,仍是板块中期机会所在,关注中上游优质资源和材料环节龙头调整后的中期布局机会。推荐:杉杉股份、富瑞特装、大洋电机、天齐锂业、赣锋锂业、国轩高科。

风险提示

产业链价格下跌幅度超预期。

【延伸阅读】

基金抓紧布局新能源汽车产业链 锂电池将持续受益

近期,新能源汽车板块再度集体躁动,相关公司股价出现大幅上涨。随着股价大涨,重仓该板块的基金净值也不断上涨,一路赶超此前排名靠前的基金。那么,新能源汽车产业未来前景怎样?产业链又该如何布局?记者从沪上基金公司了解到机构最新的布局思路:面对即将到来的四季度,在新能源汽车领域,紧抓上游资源类龙头,寻找中游能进入全球产业链的零部件公司。

昨日,锂电池、充电桩等新能源概念板块继续上涨,相关个股的表现更强势,大市值公司比亚迪、中天科技盘中涨幅一度超过9%,金银河等多只中小创公司涨停。事实上,锂电池板块本轮上涨始于9月初,其中,比亚迪等大公司表现尤为抢眼,期间涨幅高达近40%,成为该板块的领头羊。

股价大幅上涨后,新能源汽车还能布局吗?对此,沪上一位基金经理认为,双积分政策、正在研究的燃油车退出时间表,都驱动着新能源汽车的未来放量增长。站在更高的视角看,在全球汽车产业生态重塑之际,新能源汽车是中国从汽车大国向汽车强国转变的重要机遇,发展新能源汽车是国家战略,也在“中国制造2025”规划中。

在产业链布局方面,该基金经理认为,短期来看,受益新能源汽车加速放量,作为新能源汽车动力之源的锂电池将持续受益,而锂电池的上游资源公司因稀缺性必将备受关注。“从我们研究员的调研情况来看,锂、钴等核心资源短期内难改‘供小于求’的局面,价格看涨。”他进一步认为,比亚迪这轮股价大涨背后的推动因素之一,是资金看中了其对锂资源的布局。据查,比亚迪此前就已“联手”盐湖股份布局了3万吨电池级碳酸锂项目。

除矿产资源外,记者了解到电池材料的需求也将大幅增长。据申银万国最新研报测算,随着锂电池需求量攀升,占锂电池成本40%的核心部件正负极材料需求量将猛增,2017年至2020年,国内负极材料需求量将分别达到4.36万吨、7.7万吨、9.73万吨、14.21万吨。

“中长期来看,我们主要让研究员去寻找能与海外公司PK的零部件配套商,也就是能进入全球新能源产业链的零部件公司,我们相信,电机、电控等细分领域的龙头公司,将会在新一轮产业浪潮中脱颖而出,届时将是布局的最佳良机。”上述基金经理表示。

而对于整车企业,基金经理普遍看好不断推出新能源车的大公司。可以预见的是,在新能源汽车整车产销不断放量的同时,新能源产业链上的各个环节,将迎来一波又一波高潮。(来源:上海证券报)

锂电池再谈布局或为时已晚 搭顺风车正当时(附股)

通过对2017年新能源汽车月度销量增速的统计,1月数据为全年低点,随后增速逐步上升,同比增速2月实现了转正,到6月已上升到30%以上,超越2016年年底水平。加之来自政策层面的支持,整个新能源汽车相关行业正迎来确定性的机会。

在整个新能源汽车中,最重要的核心部件应属锂电池,其主要由五部分构成:正极材料、负极、电解液、隔膜和包装。其中,正极材料是锂电池电化学性能的决定性因素,占锂电池成本的40%,电解液占10%,隔膜占15%。相比其它二次电池,锂离子电池具备工作电压高、能量密度高、循环寿命长、无记忆效应、可快速充电等优点。

在今年以来,从原材料到电池再到整车,包括新能源车相关行业的上市公司业绩大多出现不错的上涨。如做为锂电池原材料龙头之一的赣锋锂业,已经接连创出历史新高,由年初的不足30元/股最高突破100元大关,股价上涨3倍多。而另一龙头之一的天齐锂业,也由年初的每股30元出头的股价最高上涨至87.4元/股。而近期做为整车上市公司之一的安凯客车还在无缘由的继续封涨停板的路途中,也给新能源汽车概念再上台阶留下悬念。

单从今年已然过去的行情来看,新能源汽车相关领域个股表现大多可圈可点,那接下来是否还存在继续上涨的机会?

回顾去年及今年年初政策层面传导的消息,更多是围绕在“去产能、去库存、去杠杆、降成本、补短板”几项重点工作上。在“去产能”方面,是要化解整个社会的产能过剩问题,寻求对生产设备及产品进行转型和升级的方法。而新能源方面的应用一直是国家主导的一个重点方向之一,其中的新能源汽车可以说是相关涉及行业较多,也是现对比较容易实现预期目标。这样说的理由是基于以下几点:

一是,新能源应用落地一直是国家层面主抓的工作之一,包括风电、核电、水电等,其重点工程及项目在政策层面均会得到不小的支持。

二是,稀有小金属、石墨烯、电池检测、整车安装等,一辆新能源汽车的生产涉及的方面极为广阔,这个行业如果爆发出强劲的增长势头,势必会引起整个相关行业的整体发展。这个道理就很简单了。要造一台新能源汽车前,汽车零部件、充电电池、安防系统等肯定得准备,而且为了保证品质每道环节还需要进行检验,自然需要专业的检验机构参与进来。汽车零部件的制造自然需要原材料和制造商,原材料方面的需要面也比较大,而制造商的订单数量也势必会增加。充电电池等其它方面也是一样的道理。

三是,我国在新能源汽车方面的探索并不是从零开始,早在几年前新能源汽车方面的测试已经展开。现在已经出现在我国多个城市的曹操专车,就是吉利集团战略投资的,而它在电动汽车方向的尝试至少三年前就有所耳闻。既然我们在这一方面的探索不是零起点,伴随着科技的进步,一旦突破一个短期瓶颈之后,这一行业势必出现爆发式的增长。

目前来看,国家政策方面的支持还没有减弱的迹象,说明“天时”具备。各地对新能源汽车购置方面均有不同的补贴政策,而且从力度上看还保持一个较高的水平,“地利”也具备。新能源汽车最核心部分的锂电池,技术也在日益完善,“人和”也具备。当某个行业,“天时、地利、人和”全部具备之时,离它出现爆发式发展也就不远了。

伴随着新能源汽车的销量快速增长,动力电池作为核心零部件也得到了快速增长,产量和出货量也有了明显提升。在接下来的时间,锂电池方面的机会还是存在的。

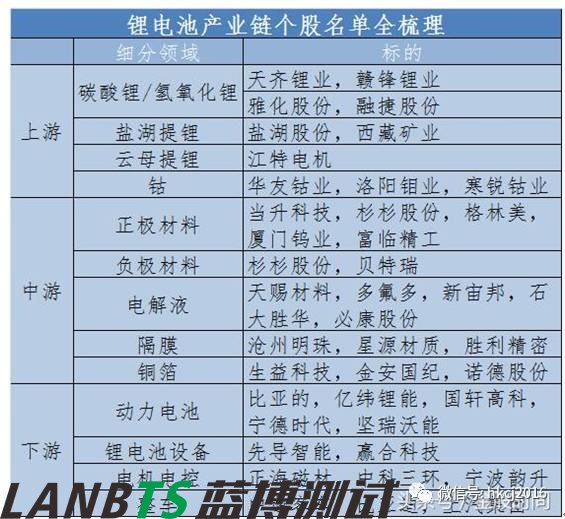

对于锂电池概念相关投资标的选择,笔者认为不妨从以下几方面出发。首先就是关注各个细分行业的龙头。如锂原料龙头赣锋锂业、天齐锂业等;钴原料龙头寒锐钴业、华友钴业等;整车组装龙头比亚迪等。当某个行业整体表现的时候,行业龙头的表现肯定不是最差的。

其次,还是应该精选部分低市值高成长个股关注。炒作一直是A股市场的魅力所在,低市值个股更容易引起资金的关注,而高成长性无疑提升了预期的获利空间。按锂电池分类来看,目前流通市值由低到高排前五的是晶瑞股份、富满电子、金银河、星云股份、朗科智能,无疑不是上市两年之内的新股;按动态市盈率来看的话,由低到高分别是紫江企业、冠城大通、正泰电器、中天科技、春兰股份;流通市值50亿且市盈率低于50的个股仅有石大盛华、鹏辉能源、春兰股份、富临精工等不足十只个股。

最后,在传统行业受去产能的大背景下,受益于国家政策的支持,直接促使了整个新能源产业回暖,其中锂电池作为新能源行业目前来看是回报最快的,相比新兴能源如风电、核电等的投入要小的多,周期也要短的多。整个产业链在不到一年的时间出现爆发式的上涨,其中不乏涨幅超过3倍以上的个股,虽然从整体分析来看,继续扩张胜利版图的支撑依旧存在,但来自“天时、地利、人和”三方面因素的影响还是不容小视的,对投资者而言,就目前炒作情况看,现在再谈布局或为时已晚,但搭顺风车还是可以的。

(来源:红刊财经)

锂电池概念高烧不退 翻倍牛股批量来自这个板块 谁是王中王?

锂电池板块持续发酵,江特电机(002176)、科达洁能(600499)、道氏技术(300409)、红星发展(600367)、雅化集团(002497)等股涨停,其中雅化集团股价创历史新高。

数据宝统计显示,剔除近一年上市的次新股,25只个股年内涨幅在100%以上。值得注意的是,7只个股来自锂电池板块,分别是方大炭素(600516)、赣锋锂业(002460)、雅化集团、华友钴业(603799)、先导智能(300450)、天齐锂业(002466)、融捷股份(002192)。

方大炭素股价涨幅第一

方大炭素年内涨幅301.42%遥遥领先,近日股价再度走强,逼近历史高点。公司上半年盈利4.12亿元,比上年同期增长2647.66%。报告期内,供需格局的变化致使炭素制品价格呈现逐步上涨态势,整个炭素行业业绩景气度不断提升。

四个交易日三个涨停板,雅化集团无疑是近期最牛股之一。今年以来该股累计上涨221.07%。雅化集团参股的国理公司是国内最早生产锂盐产品为主业的企业,业务涵盖锂辉石开采、氢氧化锂制备、电池级高纯度碳酸锂提纯、电池正极材料前驱体磷酸二氢锂的生产以及产品销售等全链条。国理公司在锂行业中技术领先,是国内主要的基础锂盐供应商之一。

融捷股份尾盘涨停,年内涨幅突破100%,一跃成为大牛股。股价的惊艳表现并不能掩饰业绩的不足,公司2013年、2014年连续两年净利润亏损逾5000万元,2015年及2016年勉强盈利在500万元以上。

天齐锂业市值+业绩第一

从市值角度看,天齐锂业以764.66亿元居首,其次是赣锋锂业、方大炭素。市值最低的融捷股份最新A股市值为118.71亿元。

从上半年业绩来看,除融捷股份外,其余6只个股上半年盈利均在1亿元以上,且增幅均在20%以上,其中方大炭素、华友钴业净利润增幅逾20倍。

融捷股份依然未能有效扭转业绩不佳局面。公司上半年盈利仅62.73万元,比上年同期下降39.4%。公司表示,利润数据同比减少的主要原因是:

1、公司锂电池设备业务板块受原材料价格上涨影响导致营业成本上涨,同时因拓展销售渠道扩大销售区域,导致售后服务人工成本增加,报告期内该业务板块成本增加,利润减少。

2、公司为了加强光电显示材料业务与投融资贸易业务的管理,增加了相关核心营销管理人员,导致人工成本费用的增加,对公司本报告期的业绩产生了部分影响。

天齐锂业上半年净利润稳居榜首,公司上半年实现盈利9.24亿元,比上年同期增长23.73%。公司预计2017年1月至9月净利润为14.1亿元至15.2亿元,比上年同期增长17.16%至26.3%。

融捷股份估值最高

从市盈率角度看,融捷股份动态市盈率逾9000倍,远远高出其他个股。华友钴业是这7只个股中动态市盈率最低的,最新动态市盈率为38.59倍,低于有色金属行业的动态市盈率。与华友钴业类似的还有天齐锂业,同属有色金属行业,其动态市盈率为41.38倍。其余个股动态市盈率均超出所属行业水平。

(来源:证券时报)

[上一篇] 已经没有了

18502708844

18502708844